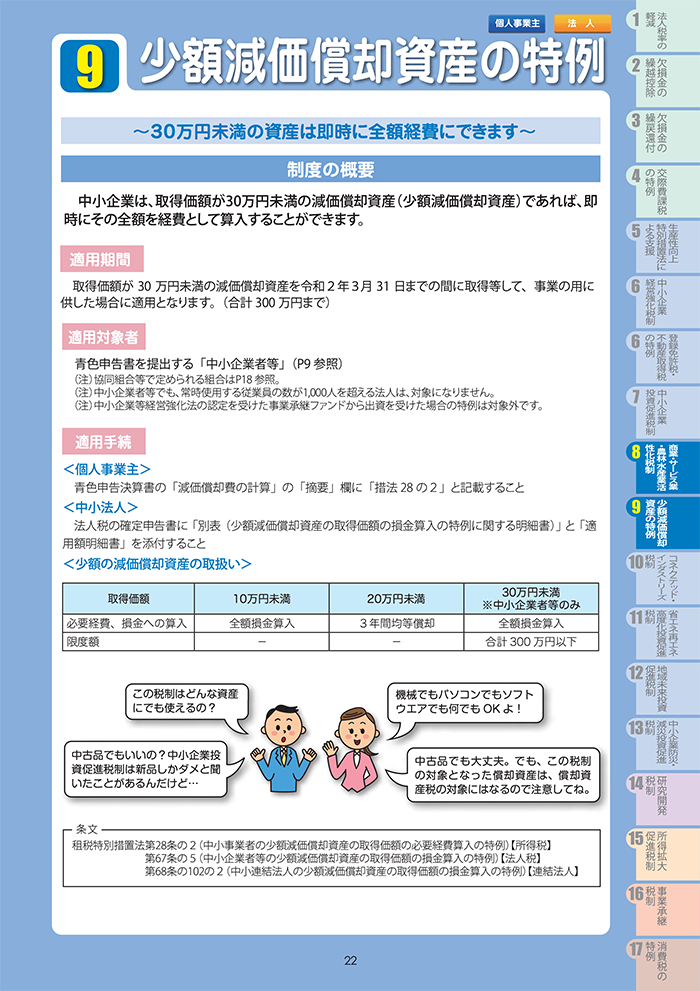

少額減価償却資産の特例

テレワーク整備に活用できるパソコン、ソフトウェアを全額損金算入できる特例です。

■対象事業主

・中小企業主

青色申告書を提出する、資本金又は出資金の額が1億円以下の法人等で常時使用する従業員数が1000人以下

・個人事業主

常時使用する従業員が1000人以下の個人

※大規模法人(資本金又は出資金の額が1億円超、大法人の100%子法人 など)から1/2以上の出資を受ける法人は除きます。

※税制の適用を受けようとする事業年度の前3事業年度の所得の平均が年15億円を超える法人は除きます。

■対象設備

取得金額が30万円未満の減価償却資産

※テレワーク設備のパソコン、ソフトウェアも対象となります。

■措置

30万円未満の減価償却資産を取得した場合、当該減価償却資産の合計額300万円を限度として、全額損金算入が可能です。

■手続きの流れ

確定申告書に必要事項を記載し、管轄税務署に申告します。

■適用期間

2020年3月31日まで

■お問合せ先

国税庁、国税局、または税務署の税務相談窓口へ。